Finanzierungsformen für Gründer

Die Suche nach der Finanzierung seines eigenen Unternehmens ist eine wichtige, wenn auch strapazierende Aufgabe. Als Gründer möchte man seine Idee und Geschäftsmodell sofort umsetzen, benötigt dafür aber Startkapital.

Der Deutsche Startup-Monitor 2017 (DSM) der Wirtschaftsprüfungsgesellschaft KPMG führte unter anderem zur Frage der Unternehmensfinanzierung eine Umfrage mit über 4.000 Gründerinnen und Gründer durch.

Klassischerweise versucht man zur Unternehmensfinanzierung einen Kredit bei seiner Hausbank zu gewinnen, doch dies ist oft für junge Unternehmer nicht geeignet. Dieser klassische Weg der Finanzierung führt selten zum Erfolg. Es gibt auch andere Finanzierungsformen für Startups, die man als Existenzgründer im Blick haben muss.

Bootstrapping

Die Mehrheit der befragten Gründer greifen bei ihrer Unternehmensfinanzierung auf ihr eigenes Geld zurück (82,4 Prozent). Diese selbstfinanzierten Unternehmensgründungen bezeichnet man als Bootstrapping. In Berlin (15,6 Prozent) finanzieren sich Startups weniger selbst als im Bundesdurchschnitt (21,7 Prozent). Damit ist das Bootstrapping die häufigste Finanzierungsform bei deutschen Startups.

Es hat den Vorteil, dass es die Motivation erhöht, auf den Exit hinzuarbeiten. Wer selbst zu einem hohen Grad finanziell in seine Idee investiert ist, wird alles dafür tun, sie zum Erfolg zu bringen. Außerdem ist man als Gründer nicht so abhängig von fremden Investoren, die einem in den Geschäftsablauf des Unternehmens hineinreden. Es bleibt also viel mehr Gestaltungsspielraum.

Gründer, die auf Bootstrapping zurückgreifen, sind an einen sehr knappen Budget- und einen engen Zeitplan gebunden. Es fehlt häufig der nötige finanzielle Spielraum für Fehlentscheidungen und auch für ein schnelles Wachstum. Dadurch muss die Geschäftsidee von Anfang an auf Effizienz getrimmt werden.

Freunde und Familie

Junge Unternehmer können sich auch finanzielle Unterstützung im Familien -und Freundeskreis suchen. Jedes dritte Unternehmen nutzt laut den Deutschen Startup Monitor Freunde und Familie als Investoren zur Unternehmensfinanzierung. Diese geben häufig mehr Kapital, verlangen weniger Sicherheiten als eine Bank und verzichten oft auf Zinsen. Probleme können dann aufkommen, wenn das Unternehmen scheitert. Denn bekanntlich hört bei „Geld die Freundschaft auf“.

Bankkredit

Knapp 14 Prozent der Startups konnten auf ein Bankdarlehen ihrer Hausbank zur Unternehmensfinanzierung zurückgreifen. Hierbei muss starke Überzeugungsarbeit geleistet werden, denn Banken wollen bei einer Kreditvergabe Sicherheiten haben. Das macht den Gang zur Bank für viele Unternehmensgründer häufig zu einer herben Enttäuschung. Denn Banken sind an strenge Regeln bei der Vergabe von Krediten (Basel III) gebunden, die Investitionen in Startups erschweren.

Der Vorteil dieser Finanzierungsform: Hält eine Bank das Geschäftsmodell für solide, ist das ein positives Zeichen für künftige Investoren, denn Banken sind für eine gründliche Due-Diligence-Prüfung bekannt. Der Nachteil: Bankdarlehen müssen regelmäßig getilgt werden, was die Finanzreserven eines jungen Unternehmens schnell strapazieren kann.

Staatliche Förderprogramme

Der deutsche Staat hat ein besonderes Interesse daran jungen Unternehmen den Weg in die Wirtschaft zu bereiten und ihnen in der Anfangsphase mit Förderprogrammen finanziell unter die Arme zu greifen.

Es gibt in Deutschland eine ganze Reihe staatlicher Programme zur Unternehmensfinanzierung für Existenzgründer. Das reicht von subventionierten Darlehen, über geförderte Angebote für Weiterbildungen bis hin zu Gründungszuschüssen. Zu den bekanntesten Förderprogrammen gehört EXIST, ein Gründerzuschuss für Wissenschaftler, die mit technologiebasierten Existenzgründungen den Weg in die freie Wirtschaft wagen.

Neben den Förderprogrammen ist der Staat auch über Fondsgesellschaften und Förderbanken in der Frühphasen-Finanzierung von Startups aktiv. Zu den bekanntesten Akteuren zählen hierbei die Kreditanstalt für Wiederaufbau (KfW) und der High-Tech Gründerfonds (HTGF).

Die KfW-Bank unterstützt Gründer und ihre Unternehmen vor allem über subventionierte Darlehen und Förderkredite. Die KfW-Konditionen sind günstiger als bei der Hausbank, doch auch hier gilt: Kredite müssen regelmäßig getilgt werden, was jungen Unternehmen schnell finanzielle Engpässe bescheren kann.

Der teilstaatliche HTGF agiert dagegen als klassischer Venture-Capital-Geber, der bis zu 3 Millionen Euro (Start- und Anschluss-Finanzierung) vorwiegend in Software- und Technologieunternehmen investiert. Wer den HTFG als Gründer von seiner Idee überzeugen kann, der setzt ein starkes Signal für spätere Investoren, sich ebenfalls zu beteiligen.

Der Nachteil von staatlichen Förderungen ist, dass sie immer mit einem hohen Bürokratie-Aufwand und langen Wartezeiten verbunden sind. Zudem ist ihre Anzahl stark begrenzt und an hohe Auflagen gebunden. Gemäß des Startup-Monitors 2017 konnten sich 34,7 Prozent aller Startups staatliche Förderung und Finanzierung sichern.

Inkubatoren und Acceleratoren

Acceleratoren sind „Startup-Beschleuniger“, die eine bereits vorhandene Geschäftsidee auf der Überholspur voranbringen. Sie unterstützen die Gründer bei der konkreten Umsetzung ihrer Idee, bieten mehrwöchige Coaching-Seminare an, stellen temporär Räumlichkeiten zur Verfügung und statten das Startup mit einer ersten Anschubfinanzierung aus. Zu den bekanntesten Acceleratoren hierzulande zählen Axel Springer Plug and Play, Allianz Digital Accelerator und German Accelerator.

Inkubatoren sind „Brutkästen für Startups“, die ähnlich wie Acceleratoren sowohl Kapital und Mentoring als auch Infrastruktur für Gründer und ihre Unternehmen bereitstellen. Doch die Beziehung von Inkubator und Startup ist hier noch einmal enger, die Auswahlkriterien sind strikter und die Anschubfinanzierung höher. Dafür verlangen Inkubatoren in der Regel auch mehr Anteile und Mitspracherechte. Bekannte Inkubatoren sind das GREENHOUSE Innovation Lab des Verlagshauses Gruner + Jahr oder der hub:raum-Inkubator der Deutschen Telekom.

Die Startup-Monitor-Umfrage zeigt, dass 10,9 Prozent der befragten Gründer die Unterstützung eines Inkubators oder Accelerators erhielten, mehr Finanzierung als im Vorjahr (8,3 Prozent). Der Vorteil: Jungunternehmer können auf die Expertise und das Netzwerk von Startup-Profis zurückgreifen, die ihnen mit Rat und Tat zur Seite stehen. Außerdem können sie die vorhandene Infrastruktur nutzen, was Kosten senkt. Der Nachteil: Für diese Förderung müssen Gründer häufig viele Anteile zu für sie ungünstigen Konditionen abgeben, was sich bei Erfolg durchaus negativ auswirken kann.

Venture Capital Gesellschaften

Eine große Venture Capital Gesellschaft (VC) ist als Unterstützer zur Unternehmensfinanzierung ein Traum vieler Gründer. Der VC-Investor stellt neben der Anschubfinanzierung in der Regel auch Know-how in punkto Unternehmensaufbau sowie ein breites Experten-Netzwerk zur Verfügung.

VCs spielen besonders bei der Anschlussfinanzierung eine wichtige Rolle. Wenn das Unternehmen bereits bewiesen hat, dass das Geschäftsmodell funktioniert und nun eine Kapitalspritze benötigt, um das Modell zu skalieren oder ins Ausland zu expandieren, werden schnell zwei- bis dreistellige Millionenbeträge gebraucht.

Der Umfrage zufolge konnten immerhin 15,9 Prozent der Gründer auf die Förderung eines VCs bauen. Diese Finanzierungsform hat somit über die letzten Jahre abgenommen, 2014 konnten noch 21,4 Prozent der Startups auf diese Finanzierung bauen.

Große Fondsgesellschaften wie die börsennotierte German Startups Group (GSG), die Berliner VC-Investoren Early Bird und Project A oder die Hamburger VC-Gesellschaft Holtzbrinck Ventures gehören zu den namhaftesten Vertretern der Wagniskapital-Branche. Doch weil es in Deutschland eine erhebliche Wagniskapitallücke besonders bei Later-Stage-Finanzierungen gibt, drängen auch immer mehr ausländische VC-Gesellschaften auf den Markt.

Business Angels

Wer selbst einmal gegründet hat, der weiß, wie schwer es ist, an Kapital zu kommen. Deshalb sind unter den Business Angels auch viele Gründer, die mit dem Exit ihrer Firma zu Wohlstand gekommen sind – den sie nun wieder in die Gründerszene investieren. Business Angels finanzieren als Investoren die Startups mit ihrem eigenen Geld. In Deutschland sind viele Angel-Investoren im Business Angels Netzwerk Deutschland e.V. (BAND) organisiert, der jedes Jahr den Business Angel des Jahres auszeichnet.

Laut dem Startup-Monitor erhielten 2017 21,3 Prozent der befragten Gründer Unterstützung und Kapital durch Angel-Investoren. Zu den prominenten Vertretern zählen beispielsweise Christian Vollmann (Gründer von edarling.de, nebenan.de), Martin Sinner (Gründer von Idealo), Dr. Christian Schulz (BA des Jahres 2015 und 2017) und Dr. Tobias Engelhardt (BA des Jahres 2016).

Crowdfunding

Im digitalen Zeitalter gehen junge Unternehmer auch neue Wege bei der Suche nach Kapital. Einer dieser Wege ist die Finanzierung mithilfe der Crowd. Beim Crowdfunding schließen sich viele Menschen zusammen, um mit relativ kleinen Beträgen eine große Fundingsumme zu erreichen. Die Crowd erwartet keine finanzielle Gegenleistung, sondern unterstützt das Projekt aus Idealismus.

Die bekanntesten Crowdfunding-Plattformen sind Kickstarter, Indiegogo und Startnext. Für Startups ist dieser Weg vor allem dann interessant, wenn sie in einer sehr frühen Phase sind und Kapital für die Entwicklung des Produkts benötigen. Außerdem erreicht das Unternehmen ohne großes Marketing-Budget eine breite Öffentlichkeit und man muss als Gründer keine Firmenanteile abgeben.

Crowdinvesting

Wenn Crowdfunding Gründern dabei hilft, ihr Produkt zu entwickeln, dann hilft Crowdinvesting ihnen dabei, ihr Unternehmen finanziell aufzubauen. Anders als beim klassischen Crowdfunding erwarten die Investoren hier eine Rendite für ihr frühzeitiges Engagement in das Startup. Sie unterstützen eine Geschäftsidee in Regel erst, wenn das Startup bereits über die konzeptionelle Phase hinaus ist, also eine Gesellschaft gegründet hat und über ein marktreifes Produkt verfügt.

Die Investoren beteiligen sich dann über Darlehen an dem Unternehmen und erhalten dafür eine Gewinn- und Exit-Beteiligung. Sollte das Startup also in Zukunft Gewinne erwirtschaften oder verkauft werden, werden sie anteilig am Erfolg beteiligt. Die Crowd agiert beim Crowdinvesting also wie ein klassischer Venture-Capital-Geber, mit dem Unterschied, dass sie keinen Einfluss auf das operative Geschäft hat.

Junge Unternehmer können über diese Finanzierungsform ein breites Publikum ansprechen und auf ein Netzwerk an Partnern zurückgreifen. Bei Companisto bestehen etwa Kooperationen mit Amazon und PriceWaterhouseCoopers. Zudem sind auch später weitere Finanzierungen durch VCs oder Business Angels ohne Probleme möglich, wie die hohe Quote der Co- und Anschlussfinanzierungen auf Companisto belegt.

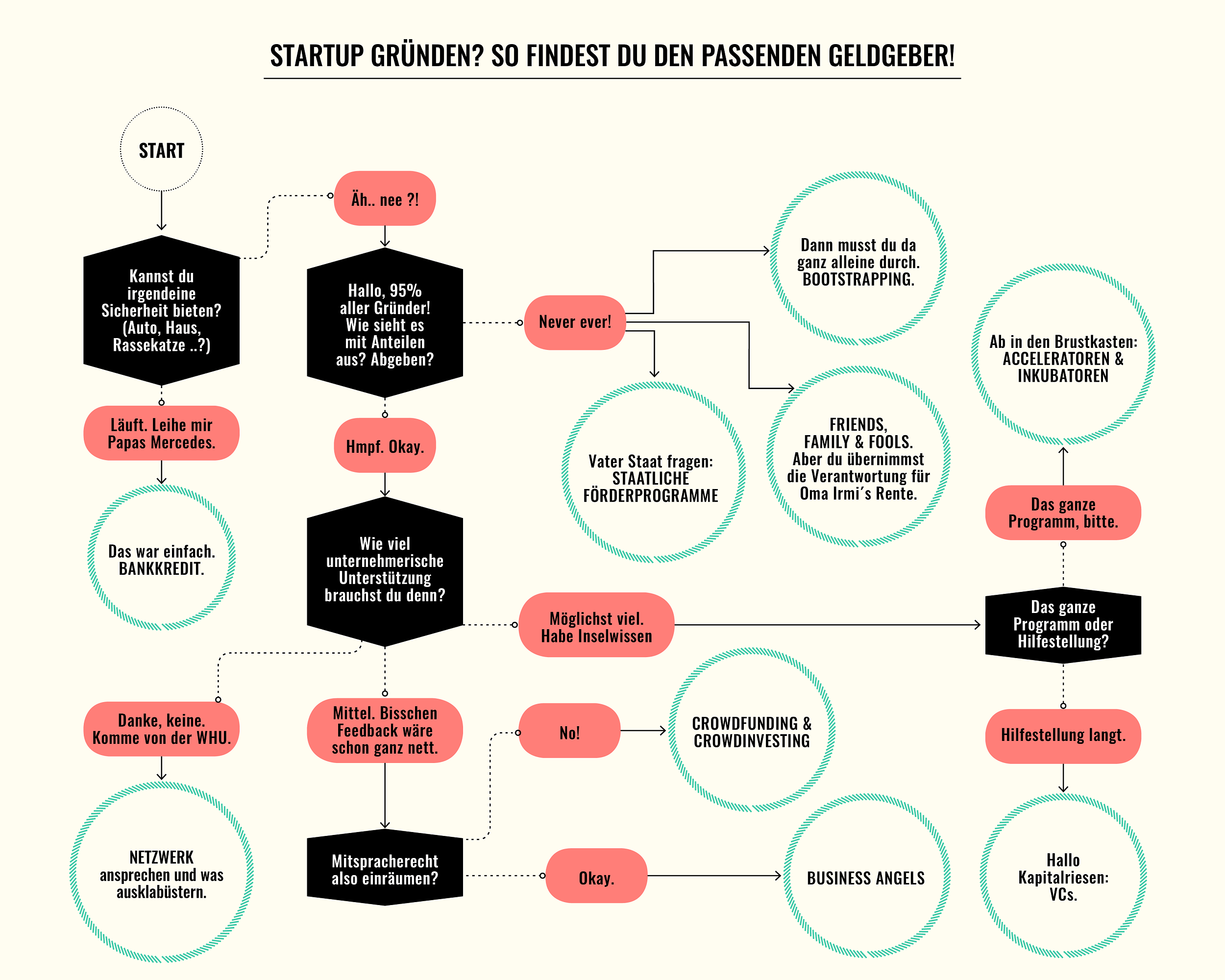

Das Labyrinth der Finanzierungsformen ist weit verzweigt. Damit Gründer den Überblick behalten, haben wir eine Orientierungshilfe erstellt. (Quelle: Companisto)

Es gibt viele und vielfältige Formen der Unternehmensfinanzierung. Haben Sie schon mal eine Finanzierungsform davon genutzt oder geholfen ein Unternehmen zu finanzieren? Schreiben Sie uns!